※この記事は、少人数経営者や少人数で起業しようとしている人向けです。

事務の時間をどんどん省いているコバヤシ(@BizHack1)です。

源泉所得税は、毎月10日までに支払わなければなりません。

少人数経営の場合、年2回の納付ですむ方法があります。

今回は、メンドクサイ事務作業を減らして、資金繰りにも有効な

【源泉所得税の納期の特例】年2回の納付で効率化。【楽になります】を説明します。

「源泉所得税の納期の特例」を適用すると効率化できる

源泉所得税は、給料や報酬を支払った月の翌月10日までに納付しなければなりません。

これが結構、メンドクサイです。

解決する方法は、「源泉所得税の納期の特例」を適用する事です。

要件、対象の源泉所得税、始める時・止める時の提出書類を見ていきます。

「源泉所得税の納期の特例」の要件

「源泉所得税の納期の特例」を適用するには、以下の要件を満たす必要があります。

給与を支給する従業員が常時9人以下の事業主

少人数なら適用できます。

「源泉所得税の納期の特例」の対象の源泉所得税

「源泉所得税の納期の特例」の対象となる源泉所得税は、以下になります。

対 象 従業員への給与や退職金、あるいは弁護士や税理士などへの報酬

対象外 士業以外の外注先へ支払った報酬

フリーランスへの原稿料、デザイン料などは、対象外になり、翌月10日までに納付になります。

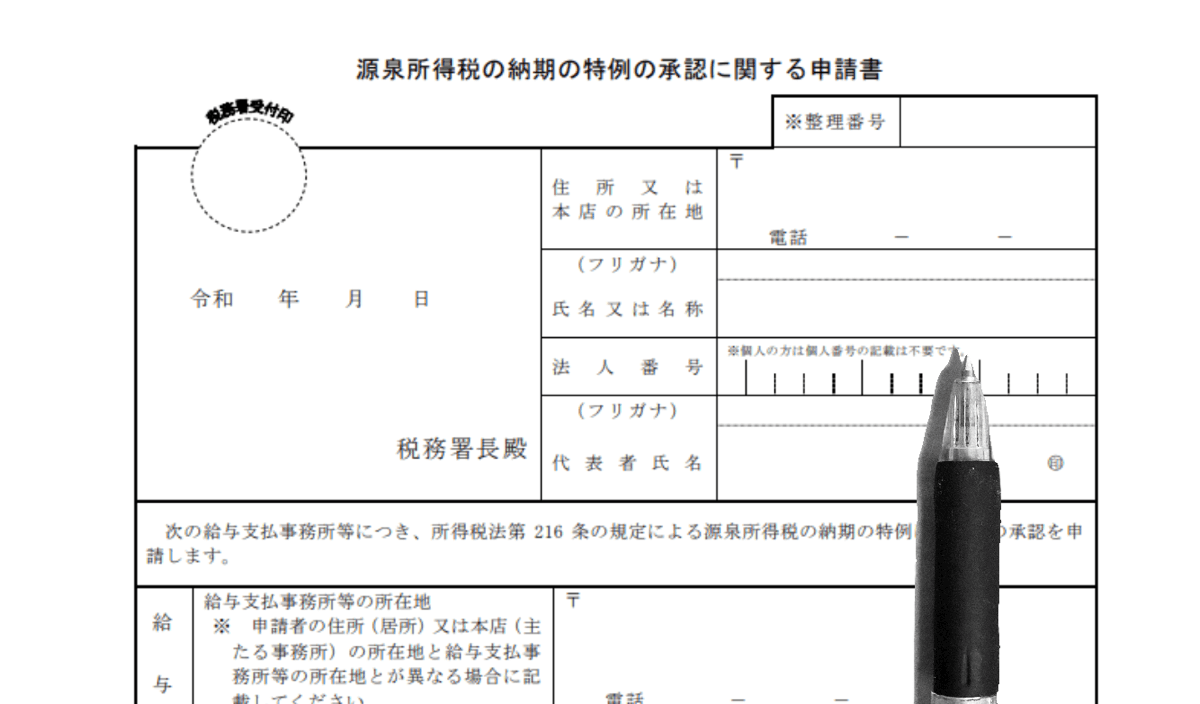

「源泉所得税の納期の特例」の提出書類

源泉所得税の納期の特例の承認に関する申請書(PDF/104KB)を管轄税務署に提出します。

提出した日の翌月に支払う給与等から適用されます。

e-Taxでも申請可能です。

開業代行を税理士さんに依頼すると、たいてい他の手続きと一緒にやってもらえます。

自分でやる場合は、e-Taxを準備しておく必要があります。

「源泉所得税の納期の特例」の要件に該当しなくなった場合

源泉所得税の納期の特例の要件に該当しなくなったことの届出書(PDF/110KB)を管轄税務署に提出します。

提出した日の属する納期の特例の期間内に源泉徴収した税額のうち、その提出の日の属する月分以前の各月に源泉徴収した税額は、その提出の月の翌月10日までに納付しなければなりません。

こちらも、e-Taxで申請可能です。

「源泉所得税の納期の特例」が良い理由

「源泉所得税の納期の特例」が良い理由は、以下の2つです。

一つずつ見ていきましょう。

①年2回の納付で済む(「源泉所得税の納期の特例」の納付期限)

通常の納付は、翌月10日までです。

うっかり、忘れる事も多いです。

1日でも遅れると、延滞税等が発生します。

延滞税等が発生するのはイヤですし、事務作業をするのもイヤです。

適用すると、、

年2回になります。

事務手続きが楽になります。

②資金繰りに余裕ができる

納付を遅らせることになるので、資金繰りが楽になります。

「源泉所得税の納期の特例」を適用した具体例

具体的に、数字を入れてみてみます。

源泉所得税が毎月5万円かかるとします。

通常なら翌月10日までに5万円を納付します。

「源泉所得税の納期の特例」が適用になると、半年ごとになります。

事務手続が減り、資金繰りに余裕が生まれました。

「源泉所得税の納期の特例」で逆に資金繰りが悪くなる?

先の例では、30万円分が納付期日に必要になります。

逆を返せば、納付期日に30万円が用意できていないと、ダメです。

30万円が用意できない!

経営していると、予定入金がないなど、資金繰りが不安な場合もあるでしょう。

安心してください。

納期の特例を受けていても、必ずしもその時に納付するわけではありません。

もう1一度「源泉所得税の納期の特例」の納付期限をみてみましょう。

この期間内であれば、問題ありません。

1月分の源泉所得税を例にすると、、

つまり、5か月分を先延ばしできることになるのです。

1ヵ月毎に納付しても良いし、3か月分をまとめて納付しても大丈夫です。

税務署からみると、「源泉所得税の納期の特例」を適用している場合、

本来より早く収めてもらえた!

と言えます。

まとめ:少人数経営は、「源泉所得税の納期の特例」を適用すると効率化できる

少人数経営の場合は、「源泉所得税の納期の特例」を適用しましょう。

以下のメリットがあります。

必ず、納付期日でないと納付できない訳ではありません。

資金繰りが不安な場合は、「源泉所得税の納期の特例」の適用を受けていても毎月納付することができます。

【源泉所得税の納期の特例】年2回の納付で効率化。【楽になります】を終わります。

最後まで読んで頂きありがとうございました。

資金計画は大事です。しっかり計画して、くれぐれも預り金である源泉所得税を使ってしまう事がないようにしましょう。 税務署は許してくれません。